Человек, который пользовался исключительно банковскими вкладами, может испытать некоторые трудности, если решит инвестировать в ценные бумаги. Дело в том, что вклад — это довольно простой механизм получения прибыли, не требующий наличия специальных навыков в сфере финансов.

Ставка всегда указана в договоре и вкладчику ничего не нужно рассчитывать самостоятельно. Что касается облигаций, то здесь все выглядит несколько иначе. Инвестору придется рассчитать ставки по облигациям, чтобы понять, на какую именно прибыль он может рассчитывать в будущем.

Типы облигаций в зависимости от формы выплаты

Наиболее распространенными являются купонные облигации — это ценные бумаги, выплата процентов по которым осуществляется через определенный период (к примеру, один раз в полгода). Инвестор заранее знает все даты выплат, поэтому меняться, со временем, может только размер самого купона.

Ценные бумаги также бывают дисконтными — купоны по таким облигациям не выплачивают, однако продаются они по цене существенно ниже номинала. В данном случае доходность определяется моментами, когда цена облигации растет. Кроме того, такую ценную бумагу можно погасить по номиналу в конце срока. Наибольшей популярностью среди инвесторов пользуются облигации с купоном.

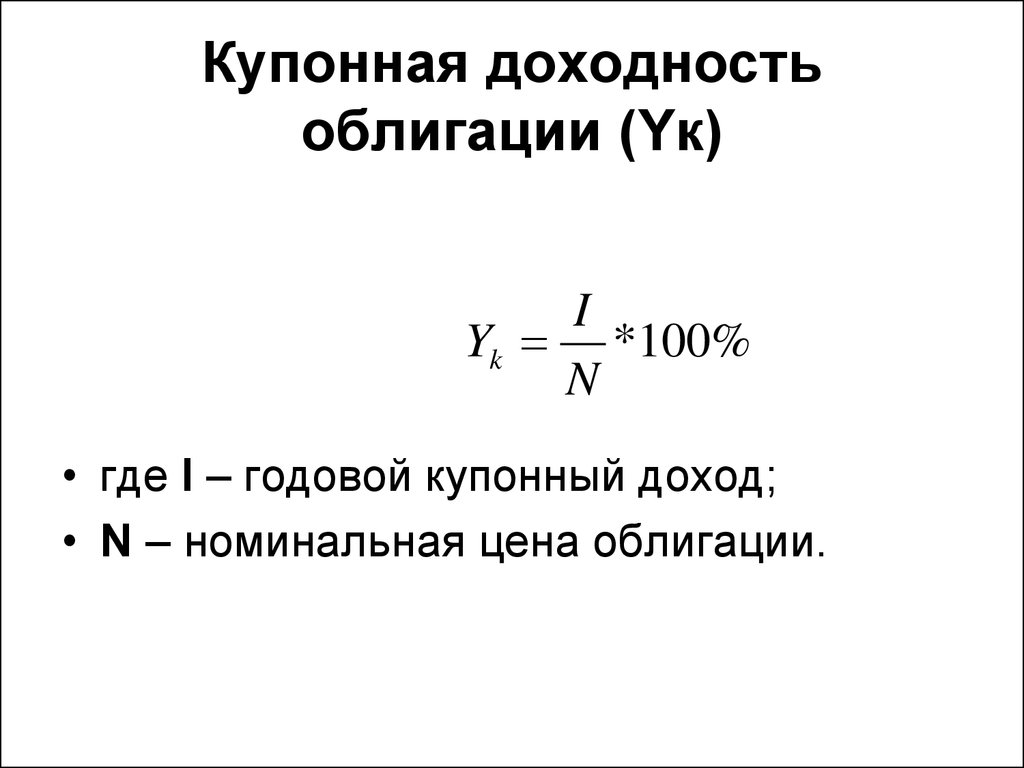

Купонная доходность

Купонной доходностью называют средства, которые владельцам ценных бумаг периодически обязан выплачивать эмитент. Сделать расчет процентной ставки доходности облигаций с купоном можно по простой формуле:

(Годовые купоны / Номинал) х 100%.

К примеру, номинал ценной бумаги равен 1 тыс. рублей, выплаты производятся раз в полгода в сумме 38 рублей, размер купонной доходности составляет 7,5% в год.

Приобрести ценные бумаги по номиналу можно далеко не всегда, так как их стоимость периодически меняется. То есть, рассчитав купонную доходность, вы не сможете точно узнать, сколько удастся заработать на облигациях США 2020 в конкретных суммах.

Текущая доходность

В основу расчета, в данном случае, берется чистая цена, а не номинал — то есть, без учета накопленного купонного дохода (НКД), поэтому показатель текущей доходности можно назвать более точным параметром прибыли. Когда инвестор приобретает ценную бумагу, он должен заплатить владельцу НКД, в качестве компенсации за продажу облигации, без получения купона. При этом в дату выплаты инвестор, ставший владельцем облигации, получит весь купон.

Рассчитав величину текущей ставки, можно определить, какую именно денежную сумму обеспечит своему владельцу ценная бумага, приобретенная за условную цену. Расчет текущей доходности осуществляется по следующей формуле:

(Купонный годовой доход / Чистая цена) х 100%.

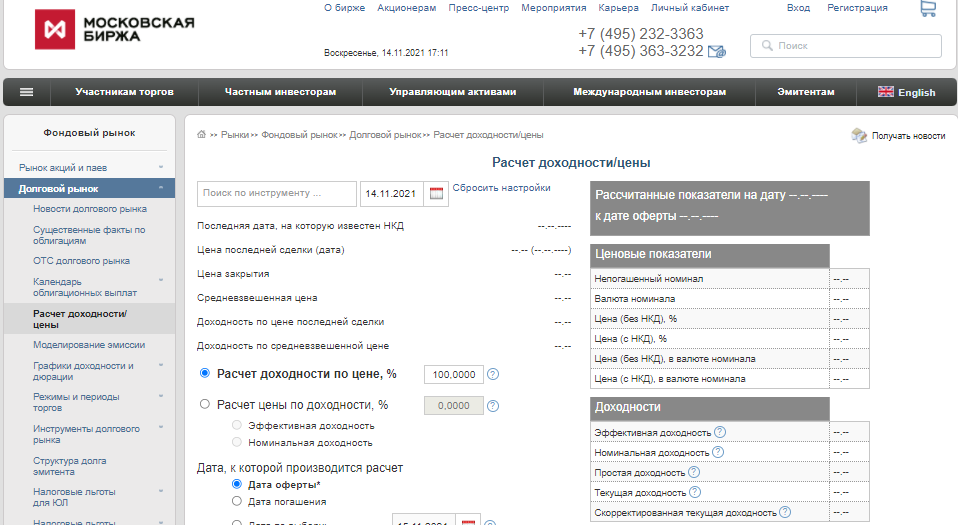

Для расчета доходности облигаций от Российских эмитентов лучше всего использовать специальные виртуальные калькуляторы, созданные именно для этой цели, которые имеются на сайтах многих брокеров. Один из таких калькуляторов предлагает своим клиентам Мосбиржа.

Чтобы рассчитать доходность с помощью данного сервиса, следует выбрать нужную облигацию в списке, указать ее стоимость без НКД, указать дату покупки. С помощью такого калькулятора можно рассчитать простую и текущую ставки к погашению. Однако необходимо учитывать, что такой калькулятор не учитывает депозитарную комиссию, а также комиссию брокера.

Полезные советы и важные нюансы

Стоимость ценных бумаг зависит от разных факторов, в том числе и от процентных ставок, действующих, в данный момент, в экономике. То есть, стоит Центробанку поднять ставку, как инвесторам тут же захочется получить инструменты, обеспечивающие более высокую доходность. Старые облигации с постоянным купоном тут же попадут на рынок и будут торговаться по более низкой цене.

Чем меньше времени остается до приближающейся даты погашения, тем “увереннее” себя чувствуют облигации к колебаниям ключевой ставки.

Если основной параметр, который интересует вас при выборе ценных бумаг, это их высокая доходность, то следует понимать, что облигации федерального займа 2020, при прочих равных условиях, будет ниже, чем у корпоративных облигаций. Это обусловлено более высоким уровнем риска корпоративных ценных бумаг.

Высокие купоны, которые получает приобретающий их инвестор — это своеобразная плата эмитента за этот риск. Если стоимость купона опустилась существенно ниже номинала, или у облигации неоправданно большие купоны — значит, у инвестора есть все шансы в скором времени лишиться собственных средств, опрометчиво вложенных “не в те” бумаги.

Считаем доходность ценных бумаг

Рассчитывая доходность облигаций, нельзя забывать о таком важном параметре, как комиссия брокеру — плата за предоставляемые им услуги. Чтобы в будущем у инвестора не было неприятных сюрпризов в виде высокой платы брокеру, он должен внимательно ознакомиться с предложенными тарифными планами и выбрать наиболее выгодный для себя. Пункты, обращать внимание на которые следует в первую очередь:

Когда взимается плата за ведение счета и какую именно сумму придется платить. Дело в том, что многие брокеры взимают плату со своих клиентов исключительно за те месяцы, в которые были совершены сделки. То есть, в то время, когда вы не торговали ценными бумагами, оплачивать брокерские услуги не придется. Этот тариф клиенты выбирают довольно часто.

Оплата депозитария (так называется место, созданное для бережного хранения ценных бумаг инвесторов). Сейчас уже почти не осталось брокеров, которые требуют плату за подобную услугу, однако, во избежание сюрпризов, лучше убедиться в этом заблаговременно. Комиссия от суммы сделки — такую плату с вас снимет брокер при совершении любой операции на бирже (продаже или покупке ценных бумаг).

Если выбрать неудачный тарифный план у брокера, то можно существенно снизить доходность. Плата за обслуживание счета может “съесть” всю прибыль, поэтому на такие факторы необходимо обращать внимание. Еще один момент — чем больше ценных бумаг купить за один раз, тем меньшая сумма доходности будет поглощена комиссиями. Другими словами, чем больше облигаций купить, тем больше удастся заработать.

Выбирая ценные бумаги, обязательно обращайте внимание на стоимость — она не должна казаться подозрительной. К примеру, облигация за 115% вряд ли вас “обогатит” при погашении — такую ценную бумагу можно отнести к дорогим. Точно также не доверяйте облигациям с низкой стоимостью.

Приобретать ценную бумагу по цене 70% — довольно рискованно. Подобная стоимость нередко свидетельствует о том, что эмитент не собирается выполнять свои обязательства перед инвесторами, либо же он стоит на пороге банкротства.

Заключение

Начинающим инвесторам, решившим зарабатывать на ценных бумагах, не стоит пугаться таких терминов, как “купонная доходность”, “текущая доходность”, и так далее. Каждый показатель, связанный с доходностью облигаций, можно рассчитать заранее, чтобы понять, сколько вам удастся заработать, если примете решение держать облигации до погашения, или какая прибыль у вас будет за год.

Также можно принять решение о том, стоит ли инвестировать заработанное в тот же выпуск ценных бумаг. Делая заблаговременные расчеты, стоит пользоваться онлайн-калькулятором, с помощью которого удастся быстро и без заморочек получить реальную картину по прогнозируемой прибыли, с учетом всех исходных данных.