Каждая брокерская компания предоставляет своим клиентам официальную отчетность по сделкам. Называется такой документ брокерский отчет и заверяется печатью компании. Данный документ формируется обычно в Эксель или PDF формате. Некоторые компании делают рассылку ночью после совершения сделок, другие предоставляют только по запросу. Это всегда бесплатный документ и его можно сформировать самостоятельно из личного кабинета. Сегодня расскажу об основных разделах и покажу как читать брокерский отчет на примере Банка ВТБ.

Брокерский отчет ВТБ как получить

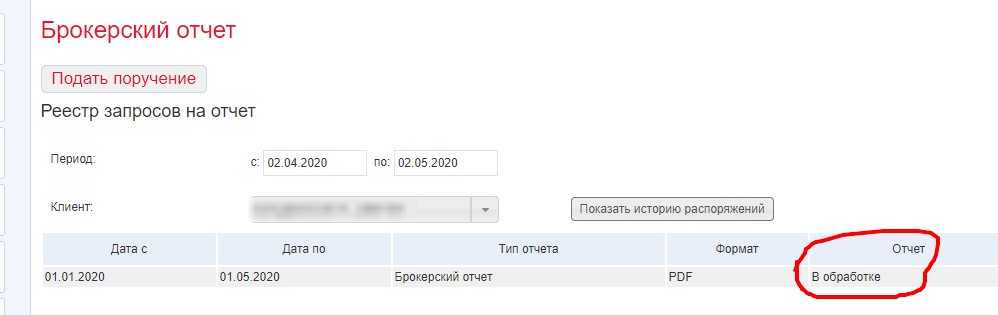

Прежде, чем мы приступим к изучению разделов и колонок его сначала нужно сформировать. Я в предыдущей статье делал обзор на личный брокерский кабинет ВТБ. Там необходимо выбрать в верхнем меню «Отчеты» и затем в колонке слева «Брокерский отчёт». После этого нажимаем красную кнопку «Подать поручение» и заполняем поля. Выбираем номер своего счета, указываем период и нажимаем сохранить вибрав формат файла. Кстати, есть одна особенность про период: максимальный период не более 1 года. То есть если необходимо сформировать с 2017 года по 2020, то необходимо отдельно за каждый год формировать. Также невозможно указать текущий день, только не позднее предыдущего дня.

После этого можно выпить чашку чая, так как обработка будет около 3-5 минут. И статус «Обработка завершена» будет отображаться в «Показать историю распоряжений». Именно в этой строке будет размещен брокерский отчет, который можно скачать. Конечно, удобнее делать запрос и просматривать с ПК или ноутбука. А теперь открываем наш .XLS или .PDF документ.

Брокерские отчеты БКС и Сбербанк

Я не буду особо рассказывать про других брокеров, плюс минус суть у всех одинакова. Единственное, что у Открытие Брокер, ВТБ или Сбербанка они читаются довольно легко. Например, у БКС брокера отчет довольно сложный и громоздкий.

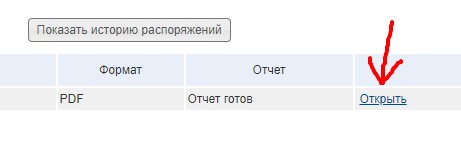

После открытия файла видим «Сводные данные», которые показывают цифры на указанный период. Здесь можно посмотреть входящий и исходящий остаток портфеля, суммарные брокерские комиссии и размер НДФЛ если он был в этом периоде. Поэтому очень удобно пользоваться сальдированными данными в эом блоке.

Как читать брокерский отчет

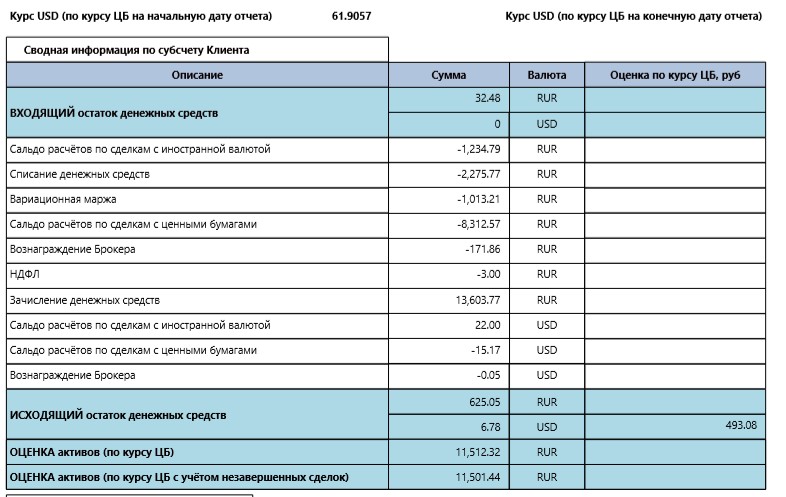

На следующей странице есть «Движение денежных средств» идёт разбивка по дням. Очень удобно просматривать совокупную комиссию за день или общий объем сделок в виде сальдо.

В поле комментарий могут быть такие строки:

- Комиссия банка за заключение сделок на Валютном рынке — это банковская (она же брокерская) комиссия согласно тарифного плана.

- Комиссия за брокерские услуги по проведению расчетов по заключенным сделкам на Валютном рынке — это биржевая комиссия Московской биржи.

- Зачисление денежных средств — здесь всё понятно, это обычное пополнение счета с банкинга.

- Комиссия банка за заключение сделок на Основном рынке — это вознаграждение брокера за совершение сделок по акциям, облигациям, etf. Кстати, у ВТБ не разницы по цифрам между покупкой акций на Санкт-Петербургской бирже или Мосбиржи.

- Комиссия за брокерские услуги по проведению расчетов по заключенным сделкам на Основном рынке — биржевая комиссия по сделкам с ценными бумагами, которая на данный момент составляет 0,01% от суммы сделки.

Далее переходим в наиболее интересным расшифровкам. Например, если есть НДФЛ — Уплата налога, то это удержание налога от положительного финансового результата по закрытым сделкам. Также зачисление дивидендов или купонов могут сформировать налогооблагаемую базу.

Сальдо расчётов по сделкам означает, что поступило 825,40 руб в моем примере от продажи бумаг. Если бы мы купили их, затратив средства, то сумма со знаком минус была бы. Если Вы совершали маржинальные сделки, то можно увидеть записи Разница между суммами по специальным сделкам РЕПО и Разница между суммами по внебиржевым сделкам купли/продажи валюты. И одно и другое это некий процент годовых за услугу маржинального кредитования. У Банка ВТБ ставки разные: от 2% до 16,8% годовых. Факторов, определяющих ставку несколько. Например, актив, который брокер берет в залог или направление сделки (лонг/шорт).

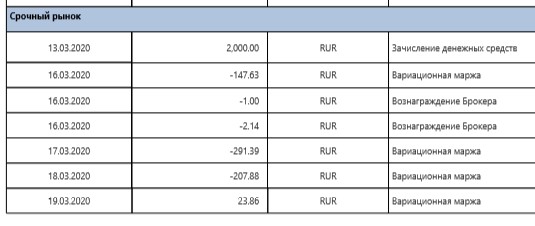

Срочный рынок — вариационная маржа

Если трейдер совершает сделки на Срочном рынке Московской биржи, то в брокерском отчете будут записи с зачислением или списанием вариационной маржи. Кстати, в этом плане есть особенность налогообложения. Даже если вы просто купили фьючерс или опцион и не продаете его, то промежуточный финансовый результат попадает в НОБ. То есть при выводе денежных средств со счета брокер може удержать налог, если будет положительная вариационная маржа.

Происходит это в вечерний клиринг с 18:45 до 19:00 и попадает в брок отчет каждый день. Также в примере выше видно, что вознаграждение брокера составило 1 руб за 1 купленный опцион. А биржевая комиссия по опциону на нефть составила 2,14 руб. Вне зависимости от финансового результата, издержки у инвестора при заключении каждой сделки.

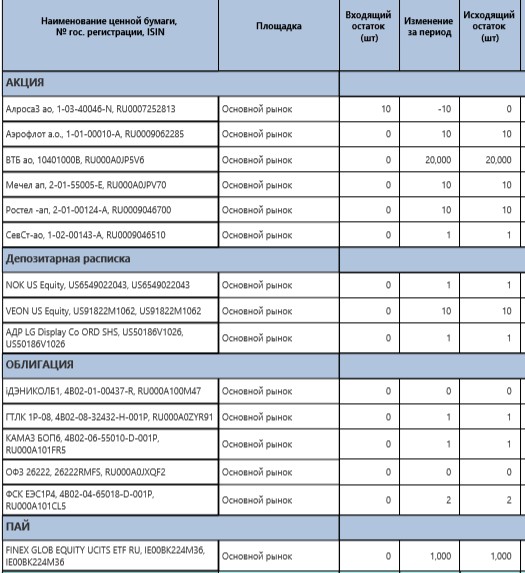

Как отображается портфель инвестора

На следующей странице есть раздел «Отчёт об остатках ценных бумаг». В этом блоке отображается портфель инвестора. Очень удобно и наглядно разделено по классам финансовых активов. Перечень акций, депозитарные расписки, облигации и паи. В колонке справа видно изменение в шуках за указанный период.

Также это блок брок отчета может быть подтверждением финансовой состоятельности клиента. Аналогично банковской выписки, инвестиционный портфель имеет оценку активов в рублях и валюте. В приложении Мои Инвестиции более красочно этот раздел оформлен, но здесь более официально. Мы плавно переходим к одному из наиболее востребованных разделов брокерского отчета. Очень часто инвестору кажется, что он купил акцию более выгодно. То есть до заключения сделки видит определенную цену, затем нажимает кнопку купить. Вся процедура может занять несколько секунд и цена может изменится за это время.

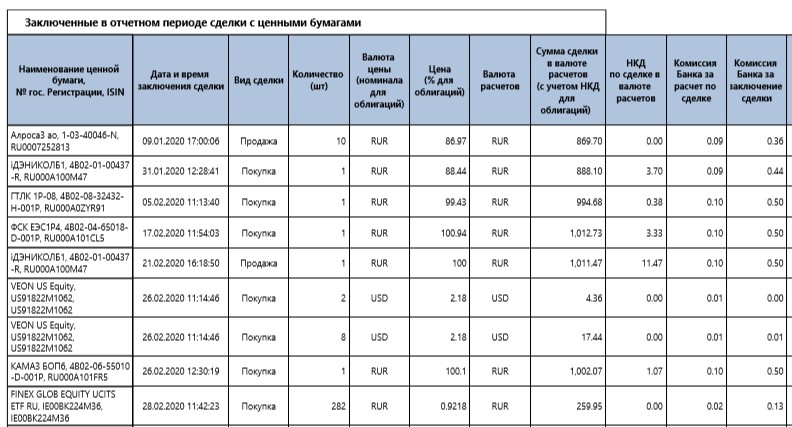

Именно поэтому так важно со стороны брокера фиксировать именно котировку в момент биржевой сделки. Такая сделка имеет уникальный номер и биржа знает номер этой сделки. Поэтому в случае разногласий всегда удастся установить истину. Ниже скриншот совершенных сделок. Последние две колонки показываю брокерскую и биржевую комиссию. Колонка с НКД свойственна только облигациям. Поэтому помимо затрат на покупку самого бонда всегда стоит иметь ввиду размер НКД.

Валютные сделки отчетность

Что касается конвертации валюты, именно такой термин любят начинающие инвесторы. То отображение информации практически не отличается. Если вы уже читали мои предыдущие статьи, например про режим торгов на Московской бирже — Т+1, Т+2. Слева в колонке можно увидеть дату заключения сделки, а правая колонка показывают дату расчета по сделке. Поэтому очень наглядно отображается информация, если впереди праздники или выходные. Ведь, если Вы купили доллары в TOM, то фактически они у вас буду только в понедельник.

Стоит отметить, что валюта контррасчета по USDRUB и EURRUB является российский рубль. Именно поэтому комиссия списывается по биржевым сделкам конвертации в рублях. В моем примере комиссия брокера ВТБ составила 84 коп, 40 коп и 30 коп по всем трем сделкам. А биржевая комиссия всегда 1 рубль от одной сделки.

Есть еще раздел «Завершенные и незавершенные в отчетном периоде сделки». По сути это предыдущий раздел заключенным сделок, только с учетом взаиморасчетов. Не будем детально на этом останавливаться. Большой разницы кроме дат в данных таблицах нет. Но иногда это кране важный момент, если необходимо понять были денежные средства в день расчета по сделке. Для многих буде открытием, что денежные средства списываются не в момент заключения сделки, а только в дату расчетов.

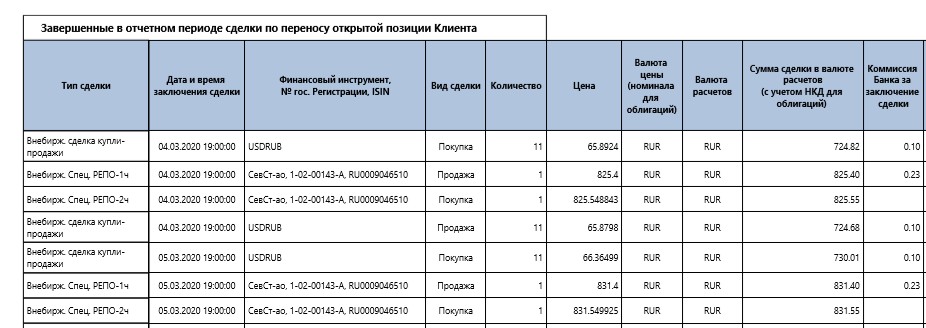

Заключение маржинальных сделок РЕПО

Если вы используете заемные брокерские средства, то раздел маржинальное кредитование необходим для изучения. Отталкиваясь от ставки кредитования, можно детализированно смотреть такие сделки. Например 4 марта у меня не хватило около 900 рублей, в итоге образовался минус на счете. Но брокер не может закрыть операционный день по клиенту с минусом по счету. В итоге он своими средствами закрывает этот минус, забирая в залог активы. Конечно, это платная операция. Поэтому можно посчитать, сколько составили издержки исходя из брокерского отчета.

Необходимо из второй части сделки РЕПО — 2 ч вычесть РЕПО — 1 ч. Мы получим дельту, которая будет равняться ставке маржинального кредитования. Также необходимо учесть комиссию банка за заключение сделки, которая указана в правой колонке. Именно расчеты по маржиналке всегда особенно сложны и отнимают много времени. Хотя брокерская компания весь процесс автоматизирует и вам достаточно довериться. Но вы всегда сможете произвести свои расчеты, которые не могут не совпасть с брокерским отчетом.

Вот мы и закончили обзор формирования брокерского отчета в ВТБ и инструкция как его читать. После изучения 2-3 раза будете читать, как сказку малышу на ночь. Это только на первый взгляд кажется, что написано сложным языком и умными цифрами.